Labāko patēriņa kredītu banku reitings 2025. gadam

Mūsdienu dzīvi ir grūti iedomāties bez aktīvas banku produktu izmantošanas. Viena no populārākajām ir patēriņa kreditēšana. Populārais budžeta plānošanas trakums ietver ne tikai nopelnīto naudu, bet arī kompetenti kreditējot iegūtos resursus.

Saturs

Kreditēšanas būtība, plusi un mīnusi

Patēriņa kredīts ir nauda, ko finanšu iestādes sniedz iedzīvotājiem, lai tos tērētu patēriņa vajadzībām. Šie mērķi nedrīkst būt saistīti ar uzņēmējdarbību vai citām darbībām, kas nozīmē labumu saņemšanu. Populārākās preces, kurām tiek izsniegts patēriņa kredīts, ir dārga sadzīves tehnika, ilglietojuma preces, mēbeles, kā arī automašīnas un citi personiski mērķi.

Patēriņa kreditēšana piedāvā vairākas shēmas līdzekļu saņemšanai un atgriešanai. Iemaksājot pirmo iemaksu, procentu summa var būt mazāka nekā neizpildot šo nosacījumu. Tāpat izplatīta shēma, pērkot mājokli, ir saņemt hipotekāro kreditēšanai nepieciešamo pirmo iemaksu uz patēriņa kredīta nosacījumiem. Šajā gadījumā tiek izsniegti divi aizdevuma produkti - patēriņa un hipotēkas. Tas ir diezgan liels un ilgstošs slogs budžetam, taču šāds solis ļauj iegādāties mājokli, neuzkrājot līdzekļus pirmajai iemaksai.

Neskatoties uz acīmredzamajiem ieguvumiem ātrās vēlamās preces saņemšanas, atvaļinājuma braucienu un citu patīkamu lietu veidā, patēriņa kreditēšanai ir arī vairāki trūkumi. Būtiskākā ir augstā procentu likme, kas ir daudz augstāka nekā hipotēkai un dažiem citiem kreditēšanas veidiem. Otrs trūkums loģiski izriet no pirmā trūkuma: liels ikmēneša maksājumu apjoms, kas var kļūt par nopietnu slogu ģimenes budžetam. Trešais trūkums ir salīdzinoši īsais aizdevuma termiņš. Parasti tas ir no 1 līdz 5 gadiem, atsevišķos gadījumos atsevišķas bankas var apstiprināt patēriņa kredītu uz 7 gadiem.Ir arī vērts atzīmēt summas ierobežojumu. Retas iestādes piekritīs aizdot vairāk nekā 500 tūkstošus bez likvīda ķīlas vai galvotājiem.

Slikta kredītvēsture. Ko darīt?

Ja agrāk ir bijuši maksājumu kavējumi par iepriekš ņemtajiem kredītiem, tas var negatīvi ietekmēt kredītvēsturi un izraisīt atteikumu. Taču šī situācija nav bezcerīga. Bankas produktus var izmantot arī iedzīvotāji ar kļūdainu kredītvēsturi. Lai to izdarītu, jums ir jāveic vairākas darbības.

- Pārliecinieties, vai kredītvēsture ir sabojāta paša rīcības dēļ, nevis finanšu organizāciju darbinieku kļūdas vai trešo personu krāpnieciskas darbības rezultātā.

- Ja ir neatmaksāti aizdevumi, būtu jāizpēta parādu restrukturizācijas iespēja, izmantojot refinansēšanu.

- Naudu var iegūt, piesakoties kredītkartei, kā arī izmantojot kredītu no MFI.

- Pieteikumu var apstiprināt, dodot mantu ķīlā vai saņemot galvojumus no galvotāja.

- Patēriņa kreditēšanas aizstājējs ir preču iegāde uz nomaksu vai uz kredīta.

Turpinot apzinīgu uzņemto saistību izpildi, kredītvēsture mainīsies pozitīvā virzienā.

Labāko Krievijas banku reitings

Krievijas Federācijā darbojas vairāk nekā 300 dažādu finanšu organizāciju, kas sniedz līdzīgus pakalpojumus. Atšķirību kritēriji ir termiņi un procentu likmes, kā arī prasību stingrība pilsoņa kredītvēsturei.

Pēc finanšu reitinga var izdalīt desmit vadošās Krievijas bankas.

- Sberbank. Krievijas finanšu konglomerāts, kas ir lielākais ne tikai Krievijā, bet arī Eiropā.

- VTB. Universāla komercbanka ar valsts līdzdalību. Nodrošina visu veidu aizdevumus.

- Gazprombank. Viena no lielākajām universālajām bankām, trešā lielākā Krievijā un Austrumeiropā. Sniedz pilnu pakalpojumu klāstu juridiskām un fiziskām personām.

- Alfa banka. Lielākā privātā banka, kas pēc aktīvu apjoma ieņem ceturto vietu starp Krievijas finanšu iestādēm.

- Rosselhozbank. Universāla banka, kuras 100% pieder valstij. Sniedz visa veida pakalpojumus juridiskām un fiziskām personām.

- Maskavas kredītbanka. Lielākā nevalstiskā valsts iestāde, kas izsniedz kredītus privātpersonām, kā arī uzņēmējdarbības attīstībai.

- Bankas atvēršana. Šis ir plaši pazīstams universālas komerciālas finanšu korporācijas zīmols. Atšķiras ar cīņu par patērētāju un diezgan aktīvu, pat nedaudz agresīvu uzvedību tirgū.

- Sovcombank. Privāta universāla finanšu komercstruktūra, kuras galvenā mītne atrodas Kostromā.

- Raiffeisenbank. Raiffeisen Bank International finanšu grupas meitasuzņēmums, kura galvenā mītne atrodas Austrijā, darbojas Krievijā.

- Rosbank. Universāla organizācija, kuru sākotnēji pārvaldīja finanšu grupa Société Générale, un kopš 2025. gada aprīļa Krievijas Interros grupa ir kļuvusi par tās galveno akcionāru.

Labāko banku reitings patēriņa kredītam

Sarakstā ir iekļautas iestādes, kas piedāvā labākos aizdevuma nosacījumus privātpersonām.

Labāko patēriņa kredītu banku reitings starp finanšu reitinga līderiem

Organizācijas no šī saraksta ir zināmas gandrīz ikvienam. Ilgtermiņa stabila pozīcija finanšu tirgū ir viens no pamatiem uzticībai.

Alfa banka

Likme - no 6,9%

Šī organizācija ir aicināta saņemt līdz 7,5 miljoniem rubļu. uz laiku no 1 līdz 5 gadiem. Pieteikties var tiešsaistē, lēmums tiek pieņemts divu minūšu laikā. Naudu reāli var saņemt skaidrā naudā, tā tiks nogādāta filiālē vai arī tiks nogādāta klienta izvēlētajā vietā. Prasības: vecums no 21 gada, minimālā summa - 50 tūkstoši rubļu.

- ātra klīrenss;

- minimālā dokumentu pakete;

- minimālais ikmēneša ienākumu slieksnis ir 10 tūkstoši rubļu;

- pirmais maksājums tiek veikts pēc 45 dienām;

- iespēja saņemt skaidru naudu.

- faktiskie procenti svārstās no 12,9% līdz 34,49% gadā.

VTB

Likme - no 5,9%

Viena no valsts lielākajām finanšu iestādēm piedāvā aizdevumus no 30 000 līdz 7 miljoniem rubļu. uz laiku no 6 mēnešiem līdz 7 gadiem. Piesakoties tiešsaistē, procentuālo daļu var samazināt par 0,4%. Nav nepieciešama ķīla vai aizdevuma nodrošinājums. To nodrošina Krievijas Federācijas pilsoņi, kuriem ir pastāvīga reģistrācija valstī, vecumā no 18 gadiem un ar darba pieredzi 1 gads.

- vecuma diapazons no 18 līdz 75 gadiem;

- procentu likmes samazinājums, piesakoties tiešsaistē;

- lēmums no divām minūtēm;

- caurspīdīga ikmēneša maksājuma veidošanas sistēma.

- maksimālā summa pieejama tikai algas klientiem;

- faktiskais procents no 9,9% līdz 44,5%.

Gazprombank

Likme - no 5,9%

Šajā organizācijā jūs varat saņemt aizdevumu no 100 tūkstošiem līdz 5 miljoniem rubļu. uz laiku no 13 līdz 84 mēnešiem. Noteikums ir: jo lielāka summa, jo mazāka procentuālā daļa. Tiek piemērota atvieglota procentu likme, taču tikai tai klientu daļai, kuri ir veikuši dzīvības apdrošināšanu. Nepieciešamie nosacījumi ir Krievijas pilsonība un pastāvīga reģistrācija Krievijas Federācijas teritorijā.Prasības darba stāžam - vismaz 3 mēneši pēdējā darba vietā un vismaz 1 gads kopējā darba stāžā.

- vecuma diapazons no 20 līdz 70 gadiem;

- pieteikums tiek iesniegts tiešsaistē;

- lēmums tiek pieņemts 3 minūšu laikā;

- aizdevuma ķīla nav nepieciešama.

- Lai saņemtu līdzekļus, nepieciešama personīga biroja vizīte.

Atvēršana

Likme - no 5,5%

Patēriņa kredīta summa ir no 50 tūkstošiem līdz 5 miljoniem rubļu. Nodrošinājuma termiņš ir no 24 līdz 60 mēnešiem. Minimālais procents ir spēkā pie dzīvības un veselības apdrošināšanas reģistrācijas, bez tā kredītu atteikums ir diezgan augsts, un likme svārstās no 9,9% līdz 32,9% gadā. Aizņēmēja vecums ir no 21 līdz 68 gadiem.

- pieteikuma iesniegšana tiešsaistē;

- lēmuma paziņošana ar SMS;

- kredītkarte tiek nodrošināta bez maksas.

- nepieciešama oficiāla nodarbinātība;

- daudzi atteikumi un augsts procents aizdevuma bez apdrošināšanas apstiprināšanas gadījumā.

Raiffeisenbank

Likme - no 8,99%

Aizdevums bez ķīlas un galvotājiem jebkuram mērķim var tikt izsniegts tiešsaistē no 30 tūkstošiem līdz 3 miljoniem rubļu. Maksājošie klienti gaida īpaši izdevīgus nosacījumus. Šī banka ir izpelnījusies slavu kā viena no godīgākajām, solītā procentu likme daudz neatšķiras no faktiskās. Kredītu iespējams apstiprināt dzīvības apdrošināšanas atteikuma gadījumā.

- reputācija;

- zema procentu likme;

- dizaina vienkāršība;

- ikmēneša maksājuma caurspīdīgums;

- Pirmais maksājums ir pēc 2 mēnešiem.

- nav atrasts.

Rosselhozbank

Likme - no 5,9%

Valsts līdzdalības ziņā šī banka ir salīdzināma ar Krievijas finanšu tirgus līderi Sberbank, kas dod pamatu pārliecībai par tās nākotni.Šeit jūs varat saņemt aizdevumu uz laiku līdz 5 gadiem ar minimālo likmi 5,9% gadā, summa ir līdz 5 miljoniem rubļu.

- valsts atbalsts;

- ērta pieteikuma reģistrācija tiešsaistē;

- nav nepieciešama ķīla vai galvojums;

- minimālā dokumentu pakete.

- liels procents atteikumu dēļ nevēlēšanās maksāt par dzīvības apdrošināšanu.

Sovcombank

Likme - no 6,9%

Šī iestāde var sniegt aizdevumu no 300 tūkstošiem līdz 5 miljoniem rubļu. Tajā pašā laikā ir bezprecedenta vecuma diapazons - no 20 līdz 85 gadiem. Termiņš - no 1 gada līdz 5 gadiem. Vienkārša tiešsaistes pieteikuma aizpildīšanas procedūra kļūst vēl vienkāršāka, ja jums ir konts Valsts dienesta vietnē. Šādi pieteikumi tiek apstiprināti vidēji par 30% biežāk nekā neizmantojot šo kontu.

- minimālā vecuma ierobežojumi;

- liels pieteikumu apstiprināšanas procents;

- iespēja iekļūt bezprocentu kreditēšanas akcijas “Viss uz 0!” nosacījumiem;

- minimālā dokumentu pakete.

- darba pieredzei pēdējā darba vietā jābūt vismaz 4 mēnešiem;

- faktiskā procentu likme ir aptuveni 9,9%.

Labāko banku reitings patēriņa kredītam citu banku vidū

Šajā sarakstā iekļautas organizācijas, kuras vēl nav izaugušas līdz līderu līmenim, bet spējušas labi nostiprināties finanšu pakalpojumu tirgū.

Mājas kredīts

Likme - no 7,9%

Tas ir viens no līderiem patēriņa kreditēšanas tirgū. Kopš 1992. gada viņš sniedz aizdevumu pakalpojumus ne tikai oficiālajās pārstāvniecībās, bet arī lielajos sadzīves tehnikas veikalos un tirdzniecības centros. Summa no 30 tūkstošiem līdz 3 miljoniem rubļu. var iegūt uz laiku no 15 mēnešiem līdz 7 gadiem. Aizņēmēja vecums ir no 18 līdz 70 gadiem.

- izdošanas vienkāršība;

- var iegūt no 18 gadu vecuma;

- minimālā dokumentu pakete;

- tūlītējs lēmums par pieteikumu.

- faktiskā procentu likme var būt līdz 21,9% gadā.

Ak Bars banka

Likme - no 8,9%

Šī banka ir ļoti vienkārša lietojumprogramma. Ja tiek izpildīti vairāki nosacījumi, procentu likme var būt no 1%, bet kopumā saskaņā ar patēriņa kreditēšanas nosacījumiem tiek piedāvāta no 8,9% līdz 23,9% gadā. Maksimālo likmi var apstiprināt, kad dzīvības apdrošināšana tiek atcelta. Aizdevuma summa - no 100 tūkstošiem līdz 5 miljoniem rubļu, termiņš - līdz 7 gadiem. Vecums - no 21 līdz 65 gadiem.

- dizaina vienkāršība;

- iespējama pieteikuma apstiprināšana bez pastāvīgas darba vietas;

- īpaši nosacījumi algas klientiem.

- mazs vecuma diapazons;

- nepietiekami caurskatāma ikmēneša maksājumu uzkrāšanas sistēma.

ATB

Likme - no 6,5%

Āzijas un Klusā okeāna banka sniedz plašu pakalpojumu klāstu gan privātpersonām, gan uzņēmumiem. Šī komerciālā struktūra darbojas kopš 1992. gada. Aizdevuma saņemšanas procedūra ir vienkārša, vairumā gadījumu nepieciešama tikai pase. Summa - no 30 tūkstošiem līdz 3 miljoniem rubļu, termiņš - no 13 līdz 60 mēnešiem. Nepieciešama Krievijas Federācijas pilsonība un pastāvīga reģistrācija valstī, kā arī pastāvīga darba vieta.

- lietošanas vienkāršība;

- minimālā dokumentu pakete;

- pārredzama procentu likme;

- preferenciāla procentu likme algas klientiem.

- augsts atteices līmenis.

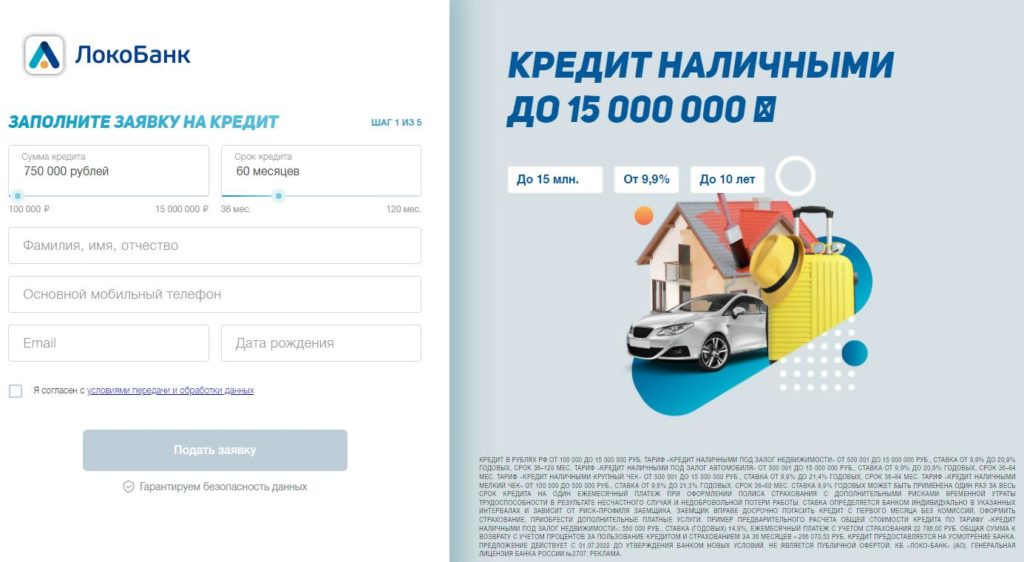

Loko-banka

Likme - no 9,9%

Šīs finanšu iestādes maksimālā summa ir 15 miljoni rubļu, termiņš ir no 36 līdz 120 mēnešiem. Tā darbojas kopš 1994. gada un spējusi veidot pozitīvu tēlu finanšu pakalpojumu patērētāju vidū.Pieteikumu var aizpildīt tiešsaistē, un lēmums tiek pieņemts dažu minūšu laikā.

- vienkāršota pieteikšanās procedūra;

- ātrs lēmums;

- aizdevuma termiņš līdz 10 gadiem.

- dzīvības apdrošināšanas uzlikšana;

- ņemot vērā slēptās maksas, procentu likme var svārstīties no 11,9% līdz 89%.

Pasta banka

Likme - no 5,9%

Valsts lielākais pasta agregators pēdējos gados aktīvi attīstījis finanšu pakalpojumu nozari. Aizdevums no 10 tūkstošiem līdz 5 miljoniem rubļu. var iegūt uz laiku no 3 līdz 7 gadiem. Lēmums tiek pieņemts 1 minūtes laikā. Ienākumu pārbaudi var veikt tiešsaistē, kā arī pieteikumu.

- aizņēmēja vecums - no 18 gadiem;

- iegūšanas vieglums;

- liels pieteikumu apstiprināšanas procents;

- garantētā likme ar noteiktiem nosacījumiem.

- reālā likme no 9,9% līdz 34,5% gadā;

- minimālā likme ir iespējama tikai tad, ja tiek apmaksāta apdrošināšana un tiek ievēroti vairāki stingri nosacījumi.

Tinkoff banka

Likme - no 8,9%

Šajā iestādē kredītu var saņemt no 18 gadu vecuma. Augšējais vecuma ierobežojums ir 70 gadi. Summa - no 50 tūkstošiem līdz 2 miljoniem rubļu, termiņš - no 3 līdz 60 mēnešiem. Ja tiek reģistrēta ķīla uz nekustamo īpašumu, summu var palielināt līdz 15 miljoniem rubļu. naudu kurjers piegādā uz jebkuru klienta norādīto vietu izsniegtas bezmaksas debetkartes veidā.

- iegūšanas vieglums;

- vecums no 18 gadiem;

- apstākļu elastība;

- naudas atmaksa par pirkumiem;

- bezmaksas sūtīšana.

- biroju trūkums;

- neskaidra reputācija.

UBRR

Likme - no 6,9%

Urālu rekonstrukcijas un attīstības banka darbojas vairāk nekā 30 gadus un ir izpelnījusies izcilus ieteikumus lielākajā daļā Krievijas reģionu. Tas izsniedz aizdevumus personām vecumā no 21 līdz 75 gadiem.Aizdevuma termiņš - no 3 līdz 10 gadiem. Summa - no 50 tūkstošiem līdz 5 miljoniem rubļu.

- tiek pieņemti dažādi izpeļņas apliecināšanas veidi (individuālo uzņēmēju nodokļu deklarācijas utt.);

- par aizdevumu līdz 700 tūkstošiem rubļu. nepieciešama tikai pase;

- ātra klīrenss.

- dzīvības apdrošināšanas uzlikšana atteikuma gadījumā, liels noraidījuma procents un augsta procentu likme;

- mainīgā procentu likme.

Kā izvēlēties

Izvēloties banku patēriņa kreditēšanai, jāizvērtē ne tikai sava maksātspēja, bet arī virkne citu kritēriju. Vissvarīgākie no tiem ietver:

- Procentu likme.

- Aizdevuma termiņš.

- Nodrošinājuma noteikumu caurspīdīgums.

- Sodi iespējamās kavēšanās gadījumā.

- Nodrošināta dokumentu pakete.

- Nodrošinājuma vai galvotāja nepieciešamība.

- Iespēja pieteikties un saņemt apstiprinājumu tiešsaistē.

- Lēmuma pieņemšanas ātrums par pieteikumu.

Papildus ir jāpārbauda bankas reputācija, jāizvērtē tās pakalpojumu lietošanas ērtums un kredīta atmaksas kārtība.

Ja saprātīgi aprēķināsi savas iespējas un izvēlēsies uzticamu banku, patēriņa kredīts nekļūs par nepanesamu slogu. Tas uzlabos dzīves kvalitāti ar dārgām jaunām lietām vai pievienos neaizmirstamu pieredzi luksusa atvaļinājuma veidā, ko būtu grūti atļauties bez sviras. Kompetenta politika patēriņa kreditēšanas jomā var padarīt dzīvi gaišāku, bagātāku un interesantāku.

jauni ieraksti

Kategorijas

Noderīga

Populāri raksti

-

Labāko un lētāko skrejriteņu reitings līdz 50cc 2025. gadā

Skatījumi: 131649 -

Labāko skaņas izolācijas materiālu vērtējums dzīvoklim 2025. gadā

Skatījumi: 127688 -

Dārgu gripas un saaukstēšanās medikamentu lētu analogu vērtējums 2025. gadam

Skatījumi: 124517 -

Labākās vīriešu kedas 2025. gadā

Skatījumi: 124031 -

Labākie kompleksie vitamīni 2025. gadā

Apskatīts: 121938 -

2025. gada labāko viedpulksteņu tops — cenas un kvalitātes attiecība

Skatījumi: 114978 -

Labākā krāsa sirmiem matiem — 2025. gada augstākais vērtējums

Skatījumi: 113393 -

Labāko koka krāsu reitings iekšdarbiem 2025. gadā

Skatīts: 110318 -

2025. gada labāko vērpšanas ruļļu vērtējums

Skatījumi: 105327 -

Labāko vīriešu seksa leļļu reitings 2025. gadā

Skatījumi: 104363 -

2025. gada labāko asa sižeta kameru reitings no Ķīnas

Skatīts: 102214 -

Visefektīvākie kalcija preparāti pieaugušajiem un bērniem 2025. gadā

Skatījumi: 102010