Rànquing de les millors targetes de crèdit amb període de gràcia per al 2025

La majoria dels productes de crèdit moderns que utilitzen targetes bancàries avui a la Federació Russa ofereixen un període de gràcia especial (també conegut com a període de gràcia, de l'anglès "gràcia" - "retard"). Aquest és el nom del període de temps durant el qual al consumidor no se li cobren interessos i no es cobra cap comissió per l'ús dels diners proporcionats. Aquesta condició serveix per garantir que el client utilitza la targeta rebuda amb un mínim de riscos. Avui, aquest interval pot ser de 50 a 200 dies.

Contingut

- 1 Informació general sobre el període de gràcia

- 2 Consells útils per utilitzar targetes de període de gràcia

- 3 Dificultats d'elecció

- 4 Rànquing de les millors targetes de crèdit amb període de gràcia per al 2025

- 5 Conclusió

Informació general sobre el període de gràcia

Gairebé tots els bancs, quan sol·liciten una targeta de crèdit, ofereixen a un nou usuari condicions especials sota les quals pot retornar els fons rebuts, pagant els interessos pel seu ús. Això us permet fer les compres de manera més rendible, però encara heu de pagar el cos del préstec sense falta. Com a regla general, l'alleujament financer considerat només s'aplica a les transaccions sense efectiu, per la qual cosa és extremadament poc rendible retirar efectiu de la majoria de targetes de crèdit, ja que aquesta manipulació està subjecta a una comissió elevada. El període de gràcia és perfecte només per a l'usuari que és capaç d'amortitzar els préstecs rebuts del banc a temps i de manera estable, evitant alhora la meritació de comissions per demora.

Períodes de gràcia i liquidació - diferències

Tradicionalment, un cop al mes, el banc creditor envia un extracte a la persona acreditada amb informació sobre el deute actual. La referència de pagament aquí es calcula segons el principi "per al mes següent al mes de l'informe". Per tant, el client ha de pagar el deute actual, que es va formar un mes abans del present (el moment en què es va rebre l'extracte), això s'anomena període de facturació.El període de carència és el període en què l'usuari ha de pagar el deute corrent i perquè el banc no cobre multes i interessos per aquest import (acostuma a ser molt individual per a cada entitat financera i de crèdit). Com a resultat, l'ús de la "gràcia" implica la devolució dels fons prestats estrictament en la data especificada als documents signats amb l'entitat de crèdit.

IMPORTANT! Alguns prestadors fins i tot poden acumular interessos durant el període de gràcia, però són significativament petits en comparació amb la taxa estàndard. Actualment, per tal d'ampliar l'abast dels serveis en qüestió, cada cop són més els bancs creditors que abandonen completament aquesta pràctica (és a dir, el temps de gràcia és totalment gratuït).

Opcions de càlcul del període de gràcia

Actualment, hi ha tres opcions clàssiques per a les quals una entitat financera estableix un període de devolució sense interessos per als fons emesos.

- "Moment de la primera transacció financera".

Aquest mètode es considera el més senzill i còmode per al client. El prestador li estableix un nombre determinat de dies naturals després de la primera cancel·lació de fons, quan pots continuar gastant sense interessos. Per evitar pagaments excessius, el deute acumulat sempre s'ha de liquidar abans que finalitzi el termini estipulat. Per exemple, la "gràcia" és de 55 dies, la primera cancel·lació va tenir lloc l'1 de juny, el que significa que la totalitat de l'import acumulat s'ha de pagar abans del 26 de juliol.

- "Dependència dels informes generats".

El significat d'aquest càlcul és que la gràcia, de fet, es divideix en dos períodes, per regla general, aquests són 30 i 20 dies. Durant els primers 30 dies, podeu gastar els fons prestats i, un cop vençuts els 30 dies, l'usuari disposarà de 20 dies per pagar tot el deute acumulat durant el primer període sense interessos.Si el consumidor incompleix les condicions, se li imputen multes. Al mateix temps, cal destacar que la data de venciment de l'informe arriba immediatament després de la finalització de l'anterior i no depèn del moment de l'amortització del deute.

- "Càlcul pel que fa a transaccions puntuals".

Amb aquest mètode, el client ha de retornar els diners gastats en el mateix ordre en què es van utilitzar. És a dir, s'exigeix retornar constantment la quantitat exacta (i després d'un període de temps determinat establert pel contracte) la quantitat de diners que es va gastar per darrera vegada. Aquest mètode és tediós i requereix un bon record del consumidor, i el risc de perdre's un pagament i arribar tard és molt alt.

Transaccions no cobertes pel període de gràcia

Cada institució financera determina el seu propi programa de període de gràcia. Clàssicament, s'aplica als pagaments sense efectiu i a les compres mitjançant targetes de crèdit.

En la gran majoria dels casos, el període de gràcia no s'aplica a les retirades d'efectiu i a les transferències de diners (fins i tot a les targetes dels titulars del mateix banc). Si retireu efectiu, el banc prestatari no només cobrarà immediatament una comissió, sinó que començarà immediatament a acumular interessos a un tipus més elevat i, en determinades condicions, el període de gràcia fins i tot pot acabar a l'instant. Sempre val la pena recordar que primer es produeix l'amortització dels deutes derivats de compres / pagaments no efectius, i només després es tenen en compte les retirades d'efectiu i altres transaccions atípiques (per exemple, transferències).Si es va fer una transacció atípica, és millor pagar immediatament la totalitat del passiu corrent i no pensar que després d'haver pagat interessos per, per exemple, retirades d'efectiu, pagaran interessos d'aquesta operació en particular - no, ells s'acreditarà com a interessos d'una operació típica realitzada abans (per exemple, una compra sense efectiu).

IMPORTANT! Els professionals amb experiència creuen que una targeta de crèdit, fins i tot amb un període de gràcia, no és una panacea per a situacions en què es necessita una gran quantitat d'efectiu. El futur sobrepagament per a una operació tan atípica serà simplement incomparable. En aquests casos, és molt més fàcil obtenir un préstec en efectiu del banc immediatament.

No obstant això, fa relativament poc, alguns bancs van començar a oferir gràcia en relació amb les retirades d'efectiu. No obstant això, les condicions que ofereixen respecte a aquestes operacions deixen molt a desitjar:

- Un període de temps extremadament petit d'aquest alleujament;

- Es proporciona una petita quantitat;

- Diverses bonificacions i devolució de diners per a transaccions típiques no estan disponibles com a classe al programa de préstecs principal.

Pagament mínim

Independentment del mètode per determinar el període de gràcia escollit, sempre arribarà un moment en què caldrà fer un pagament mínim per no caure en sancions. A Rússia, oscil·la entre el 5% i el 8% de la quantitat de fons utilitzats. Si el banc no rep el pagament mínim en el moment especificat per l'acord, aquest últim decidirà que el client no compleix les condicions del període de gràcia i cobrarà no només interessos sobre el deute, sinó també una multa, i també pot cancel·lar el seu efecte per complet.Tanmateix, la cancel·lació és una opció punitiva extrema i normalment una entitat de crèdit recorre a una congelació temporal i posterior renovació del període d'alleujament financer després de la liquidació completa de les obligacions financeres actuals del client.

IMPORTANT! La idea d'obrir diverses targetes de crèdit alhora de diverses entitats financeres i de crèdit amb període de gràcia, per tal de "transferir" fons d'una targeta a una altra, quan arribi el moment d'aconseguir un préstec interminable i sense interessos. període, no funcionarà. En primer lloc, sempre es cobrarà un import pel servei per a totes les targetes, en segon lloc, ningú no cancel·larà mai els pagaments mínims per a ningú i, en tercer lloc, per cada targeta algun dia hauràs de retornar l'import total del deute.

Avantatges i desavantatges de les targetes de crèdit amb període de gràcia

Els seus indubtables avantatges inclouen:

- Condicions especialment favorables per fer pagaments no en efectiu;

- El sector bancari atorga bones bonificacions i promocions a aquests programes;

- Durant un temps, els diners es poden utilitzar de forma totalment gratuïta: el més important és tornar-los a temps;

- L'ús constant i conscient de la targeta augmenta les possibilitats d'aprovació d'un préstec més gran, i ni tan sols necessàriament a la institució que va emetre la targeta de crèdit;

- La capacitat d'utilitzar fons en qualsevol moment del dia i dins del límit disponible;

- Després de tancar les obligacions de deute principals de la targeta, els fons prestats poden tornar a estar disponibles.

Entre les deficiències, cal destacar les següents:

- La demora en l'amortització dels fons prestats comporta la meritació d'interessos molt elevats i sancions que no s'acosten als tipus estàndard;

- Aquest tipus de préstec sense danys posteriors només està disponible per a aquelles persones que definitivament tinguin l'oportunitat de tancar les seves obligacions financeres a temps durant el període de gràcia;

- Massa comissió en retirar diners en efectiu.

Consells útils per utilitzar targetes de període de gràcia

- Selecció del límit desitjat en funció de la realitat dels ingressos.

Els experts recomanen utilitzar l'exemple de càlcul següent: si el sou és de 50.000 rubles al mes, és millor triar un període de gràcia per a un període de no més de 150 dies, amb un límit total de préstec de 150.000 rubles. Així que és molt possible viure tot el bloc sense problemes. Tanmateix, és aconsellable no gastar més diners dels que podeu cobrir alhora. Aquesta targeta de crèdit hauria de seguir sent una eina de gestió financera competent i un "coixí d'efectiu" d'emergència, i no una "vareta màgica", a través de la qual podeu comprar coses que després no tindreu prou amb els vostres propis diners.

- L'obligació de llegir atentament el text del contracte.

Sempre explica totes les condicions essencials, que inclouen el tipus d'interès. Ara, els bancs gairebé no intenten tirar endavant el truc de la "lletra petita", però és recomanable portar el seu esborrany (esborrany, mostra) abans de signar el contracte per llegir-lo amb més atenció. Això és especialment cert per a les targetes de crèdit que s'entreguen a casa. Normalment no se'ls adjunta el contracte, i el client només signa la sol·licitud, alhora que accepta les condicions estàndard de préstec, que el banc simplement posa a la seva pàgina web. En conseqüència, abans de rebre una targeta i signar aquesta sol·licitud, cal que us familiaritzeu completament amb les condicions del préstec.

- No utilitzar una targeta de crèdit per retirar efectiu.

La comissió d'aquesta operació atípica pel període de gràcia sol ser molt elevada.D'aquí queda clar que les retirades d'efectiu es permeten millor en situacions d'emergència real.

- Utilitzant la targeta com a garantia.

Una solució excel·lent seria transferir una targeta de crèdit amb període de gràcia en fer una reserva a un hotel o en llogar un cotxe. Els diners de la targeta per a aquest servei a l'estranger (fins al final de la seva prestació) no es carregaran, i en aquest moment ja podeu pagar amb els vostres propis fons de dèbit.

- El refinançament de tercers no és una panacea.

Si l'usuari no paga el retard a temps, no hauríeu de córrer a un altre banc i emetre una altra targeta de crèdit per pagar l'anterior. És més fàcil contactar amb l'entitat financera original i passar-hi el procés de refinançament. En la majoria dels casos, el diàleg sobre aquests temes resulta constructiu, perquè l'entitat està en tot cas interessada en la devolució dels seus fons, encara que amb certa demora.

Dificultats d'elecció

En primer lloc, cal especificar la finalitat d'obtenir una targeta del tipus en qüestió. Molt sovint s'utilitza:

- Com a cartera d'emergència per a grans despeses d'emergència: aquesta opció és realment convenient, però sempre val la pena recordar que aquestes grans despeses s'han de compensar a temps al creditor;

- Com a cartera per als pagaments sense efectiu, aquí és on podeu treure el màxim profit de les targetes de gràcia, ja que la majoria dels bancs moderns ofereixen devolució i bonificacions molt atractives per a aquestes compres (el nombre de socis comercials per a aquests programes pot ser de centenars).

A més, a través d'aquests programes ja és possible pagar factures de serveis públics i fer transferències amb un cert descompte, però no hauríeu d'esperar tots els beneficis d'aquestes operacions (en comparació amb les targetes de dèbit estàndard).

Cal tenir en compte que la mensualitat obligatòria es pot calcular de manera estrictament individual. En conseqüència, l'incompliment del termini suposarà la suspensió de les prestacions.

Rànquing de les millors targetes de crèdit amb període de gràcia per al 2025

Període de gràcia de 120 a 200 dies

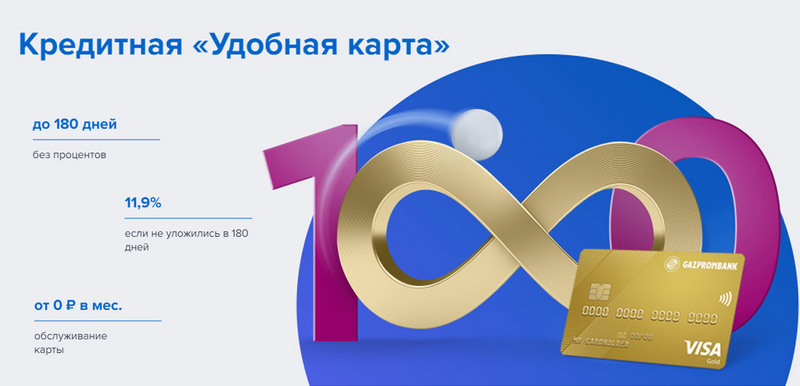

3r classificat: Gazprombank - Convenient

Gazprombank ofereix una targeta de crèdit amb un llarg període de gràcia i unes condicions senzilles per al servei gratuït. Una targeta convenient s'emet en una visita al banc amb un passaport, però no ofereix cap bonificació especial.

| període de gràcia | fins a 180 dies, per pagament no en efectiu |

| Mida límit | fins a 600.000 rubles |

| Taxa d'interès | de l'11,9% anual |

| Bonificacions de compra | No |

| Cost de l'emissió | és gratis |

| Cost de manteniment | gratuïtament amb l'import de la despesa a partir de 5.000 rubles, en cas contrari - 199 rubles al mes |

| Mètode de registre | En línia amb lliurament a les vostres mans o a una oficina bancària |

| Condicions d'inscripció | 3-5 dies |

- Notificacions SMS gratuïtes;

- Retirada d'efectiu en qualsevol caixer automàtic sense comissió;

- Condicions senzilles del servei gratuït.

- No hi ha bonificacions per a les compres;

- Sancions elevades per incompliment.

2n lloc: Citibank - "Prosto"

Aquesta entitat financera és propietat de Citigroup, una de les institucions financeres més grans del món. Ofereix a la població dipòsits, préstecs i targetes bancàries, realitza operacions amb moneda i valors. "Només una targeta de crèdit" ofereix un llarg període de gràcia, que també s'aplica a les retirades d'efectiu. A més, el seu servei és totalment gratuït.

| període de gràcia | fins a 120 dies |

| Mida límit | fins a 3.000.000 de rubles |

| Taxa d'interès | a partir del 7% anual |

| Bonificacions de compra | descomptes de fins a un 20% als bancs associats |

| Cost de l'emissió | és gratis |

| Cost de manteniment | és gratis |

| Mètode de registre | En línia amb lliurament a les vostres mans o a una oficina bancària |

| Condicions d'inscripció | 3-5 dies |

- Servei gratuït de targetes;

- Retirada d'efectiu en qualsevol caixer automàtic sense comissió;

- Molts programes de bonificació de referència.

- Només per als residents de determinades ciutats.

1r classificat: Avangard Bank - Classic

Totes les targetes de crèdit Avangard estàndard de qualsevol sistema i estat tenen un període sense interessos per als nous clients de 200 dies. Altres condicions (límit, tarifes, altres opcions) es fixen per acord amb el client.

| període de gràcia | fins a 200 dies, per pagament no en efectiu, només per a nous clients |

| Mida límit | fins a 150.000 rubles |

| Taxa d'interès | a partir del 15% anual |

| Bonificacions de compra | descomptes de fins a un 30% als bancs associats |

| Cost de l'emissió | és gratis |

| Cost de manteniment | gratuïta amb una facturació mensual mitjana de 7.000 rubles o més, en cas contrari - 600 rubles per any |

| Mètode de registre | en una sucursal bancària amb una sol·licitud en línia |

| Condicions d'inscripció | 3-5 dies |

- Les condicions es seleccionen individualment;

- Diverses opcions de disseny per triar;

- Condicions senzilles del servei gratuït.

- Gran període de gràcia: només per a clients nous.

Període de gràcia de fins a 120 dies

3r lloc: "ATB" - "Universal"

Aquesta és la PKU clau de l'Extrem Orient. Coopera activament amb empreses xineses i japoneses. El seu programa "Universal" és un dels pocs que té un període sense interessos per a la retirada d'efectiu. També ofereix una gran devolució en diverses categories.

| període de gràcia | fins a 120 dies, per pagaments sense efectiu i retirada d'efectiu |

| Mida límit | fins a 500.000 rubles |

| Taxa d'interès | a partir del 10% anual |

| Bonificacions de compra | devolució de fins a un 10% en la categoria "Reparació de la llar", "Família", "Autocard" o "Entreteniment", o un 2% per a totes les compres ("Tot inclòs") a elecció del titular |

| Cost de l'emissió | és gratis |

| Cost de manteniment | és gratis |

| Mètode de registre | en una sucursal bancària amb una sol·licitud en línia |

| Condicions d'inscripció | 2-3 dies |

- Retirada d'efectiu sense comissió;

- Gran cashback amb grans límits;

- Servei gratuït.

- Gran ventall d'apostes.

2n lloc: "Opening" - "Crèdit"

Aquest programa ofereix una varietat de serveis a clients privats i corporatius, tant directament com a través de projectes en línia orientats al treball (com Rocketbank i Tochka). "Targeta de crèdit" de "Obertura" ofereix un període sense interessos de 120 dies. Es pot obtenir un límit de fins a 100.000 rubles sense un certificat d'ingressos.

| període de gràcia | fins a 120 dies, per pagament no en efectiu |

| Mida límit | fins a 1.000.000 de rubles |

| Taxa d'interès | del 13,9% anual |

| Bonificacions de compra | No |

| Cost de l'emissió | és gratis |

| Cost de manteniment | gratuïtament amb l'import de la despesa a partir de 5.000 rubles al mes, en cas contrari - 100 rubles al mes |

| Mètode de registre | En línia amb lliurament a les vostres mans o a una oficina bancària |

| Condicions d'inscripció | 1-3 dies |

- Lliurament a les principals ciutats de Rússia;

- Es pot expedir sense justificant d'ingressos;

- Servei gratuït amb ús actiu.

- No hi ha bonificacions per a les compres.

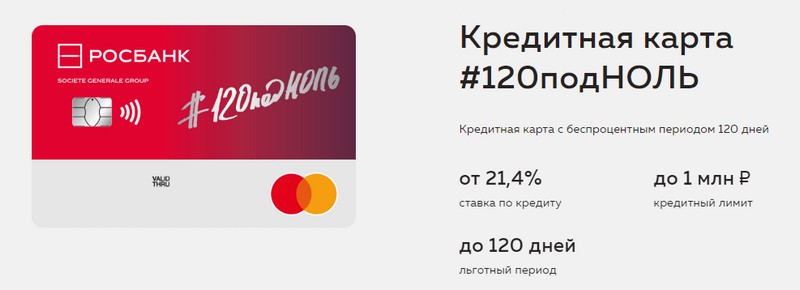

1r lloc: "Rosbank" - "120 a zero"

L'objectiu d'aquest programa és oferir al client una manera còmoda i entenedora de rebre qualsevol servei bancari. La targeta de crèdit d'aquest banc ofereix un llarg període de gràcia i un gran límit de crèdit. Ella no té altres avantatges.

| període de gràcia | fins a 120 dies, per pagament no en efectiu |

| Mida límit | fins a 1.000.000 de rubles |

| Taxa d'interès | del 21,4% anual |

| Bonificacions de compra | No |

| Cost de l'emissió | és gratis |

| Cost de manteniment | gratuïtament amb l'import de la despesa a partir de 15.000 rubles al mes, en cas contrari - 99 rubles al mes |

| Mètode de registre | en una sucursal bancària amb una sol·licitud en línia |

| Condicions d'inscripció | 3-5 dies |

- Gran límit de crèdit disponible;

- Servei barat al mes;

- Es pot obtenir un petit límit d'un passaport.

- No hi ha bonificacions per a les compres.

Període de gràcia de fins a 111 dies

3r lloc: MTS Bank — MTS Cashback

El banc ofereix als seus clients tot tipus de serveis bancaris, incloses les targetes de crèdit. Aquesta targeta de crèdit és notable no només per un llarg període de gràcia, sinó també per un programa de bonificació que serà beneficiós per als subscriptors de MTS.

| període de gràcia | fins a 111 dies, per pagament no en efectiu |

| Mida límit | fins a 1.000.000 de rubles |

| Taxa d'interès | de l'11,9% anual |

| Bonificacions de compra | Punts MTS Cashback - 5% a les categories "Cafeteries, restaurants, lliurament de menjar", "Roba" i "Articles per a nens", 1% per a altres compres, fins a un 25% de socis, es poden gastar en serveis de comunicació o béns a Botigues MTS |

| Cost de l'emissió | és gratis |

| Cost de manteniment | de manera gratuïta quan es gasten des de 8.000 rubles al mes, en cas contrari - 99 rubles al mes |

| Mètode de registre | en una sucursal bancària o botiga MTS amb una aplicació en línia |

| Condicions d'inscripció | 3-5 dies |

- Registre ràpid sense certificat d'ingressos;

- Programa de bonificació per als subscriptors de MTS;

- Condicions senzilles del servei gratuït.

- No apte per a clients d'altres operadors de telecomunicacions.

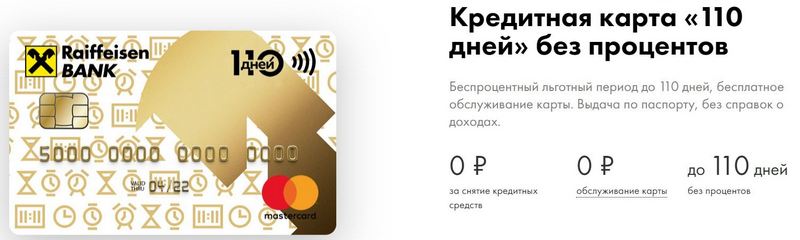

2n lloc: Raiffeisenbank — 110 dies

FKU té una de les classificacions de fiabilitat més altes de la Federació Russa fins i tot avui.110 dies s'emet ràpidament i té un llarg període de gràcia. Amb una despesa freqüent, el seu manteniment serà gratuït.

| període de gràcia | fins a 110 dies, per pagament no en efectiu |

| Mida límit | fins a 600.000 rubles |

| Taxa d'interès | del 19% anual |

| Bonificacions de compra | descomptes de fins a un 30% als bancs associats |

| Cost de l'emissió | és gratis |

| Cost de manteniment | és gratis |

| Mètode de registre | en una sucursal bancària amb una sol·licitud en línia |

| Condicions d'inscripció | instantàniament |

- Sortida el mateix dia;

- Podeu obtenir una targeta de crèdit addicional gratuïta;

- Servei totalment gratuït.

- Alts tipus d'interès.

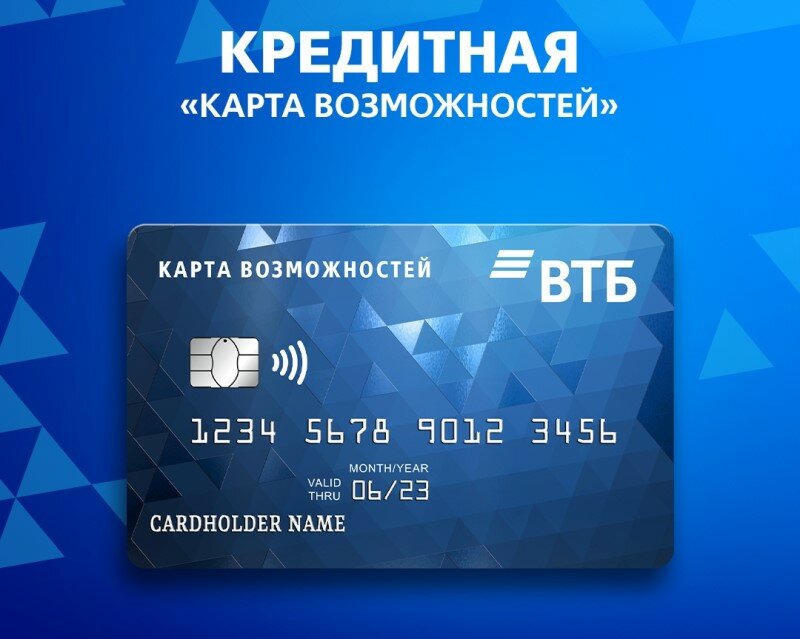

1r classificat: VTB — Mapa d'Oportunitats

Aquest programa es considera el més estable. A més d'un llarg període de gràcia, la targeta ofereix una petita devolució de punts per a totes les compres. També podeu retirar diners en efectiu sense comissió als caixers de VTB.

| període de gràcia | fins a 110 dies, per pagament no en efectiu |

| Mida límit | fins a 1.000.000 de rubles |

| Taxa d'interès | del 14,9% anual |

| Bonificacions de compra | fins a un 20% |

| Cost de l'emissió | és gratis |

| Cost de manteniment | gratuït si rebutgeu el programa de bonificacions, en cas contrari 590 rubles per any |

| Mètode de registre | en una sucursal bancària amb una sol·licitud en línia |

| Condicions d'inscripció | 2-3 dies |

- Retirada d'efectiu gratuïta als caixers automàtics de VTB;

- Fins a cinc cartes addicionals en un paquet;

- Tarifes més baixes per a la despesa freqüent.

- Només quan s'emet una targeta a l'oficina, el cashback està connectat;

- Cal acreditar els ingressos.

Conclusió

Avui dia, les targetes de crèdit amb període de gràcia s'han estès molt i es troben a gairebé tots els bancs russos. Això es deu a la possibilitat d'evitar els pagaments en excés durant algun temps quan s'utilitzen fons prestats.Durant l'anomenat període de gràcia, el propietari de la targeta de crèdit utilitza els diners del banc de forma absolutament gratuïta i no paga interessos si paga el deute amb èxit a temps.

noves entrades

Categories

Útil

Articles populars

-

Top rànquing dels millors i més barats patinets de fins a 50cc el 2025

Vistes: 131651 -

Valoració dels millors materials d'insonorització per a un apartament el 2025

Vistes: 127690 -

Valoració d'anàlegs barats de medicaments cars per a la grip i els refredats per al 2025

Vistes: 124518 -

Les millors sabatilles esportives per a home del 2025

Vistes: 124033 -

Les millors vitamines complexes del 2025

Vistes: 121939 -

Màxim rànquing dels millors rellotges intel·ligents 2025: relació qualitat-preu

Vistes: 114979 -

La millor pintura per a cabells grisos: màxima qualificació 2025

Vistes: 113395 -

Rànquing de les millors pintures de fusta per a treballs d'interiors el 2025

Vistes: 110318 -

Valoració dels millors rodets giratoris del 2025

Vistes: 105328 -

Rànquing de les millors nines sexuals per a homes per al 2025

Vistes: 104366 -

Rànquing de les millors càmeres d'acció de la Xina el 2025

Vistes: 102215 -

Els preparats de calci més efectius per a adults i nens el 2025

Vistes: 102011